Nota fiscal de serviço eletrônica (NFS-e): o quê é, qual a diferença entre NFS-e e NF-e, legislação determinante, como funciona, RPS, CNAE, como é feita a guarda dos documentos e quais as informações e impostos envolvidos. Além de dicas importantes sobre o uso na prática.

O quê e NFS-e?

NFS-e é a sigla para Nota Fiscal de Serviço Eletrônica.

A NFS-e funciona no âmbito municipal. Seu objetivo é a emissão de notas pelos prestadores de serviço em cada cidade.

Assim como a Nota Fiscal Eletrônica (NF-e) e demais documentos fiscais eletrônicos, a NFS-e é um documento exclusivamente digital.

Diferença entre NFS-e e NF-e

A Nota Fiscal Eletrônica (NF-e) tem o intuito de documentar as operações de circulação de mercadorias ou prestação de serviços.

A Nota Fiscal de Serviço Eletrônica (NFS-e) tem por objetivo emitir notas de prestação de serviços dentro de cada cidade.

A diferença é que a NF-e atua nas operações que se referem ao Imposto sobre Circulação de Mercadorias e Serviços (ICMS). Ela tem relação com as legislações estaduais.

Já a NFS-e se refere ao Imposto Sobre Serviços (ISS). Esta tem relação com as legislações municipais.

Os CFOPs que são usados na NFS-e para as prestações de serviço relacionadas ao ISS são:

- 5.933 – para operações dentro do estado

- 6.933 – para operações para fora do estado

Estes códigos fiscais até podem ser utilizados em uma NF-e para casos de realização de serviços municipais relacionados com o ISS.

No entanto, só podem ser utilizados para esse fim se houver uma autorização expressa do município no qual o prestador de serviços irá emitir a sua nota fiscal.

Para a emissão da NFS-e, existe uma lista de serviços que podem ser utilizados. Eles estão descritos na Lista de Serviços (anexa à Lei Complementar n° 116/03).

É importante sempre observar esta lista, para identificar se o serviço que será prestado pode constar na NFS-e.

Consulte sempre sua assessoria fiscal para identificar os serviços que você irá prestar, entendendo como ele se encaixa na legislação.

Alguns ramos de atividade que são típicos para a emissão de NFS-e:

- Agências de comunicação;

- Academias;

- Hotéis;

- Cursos on-line;

- Venda de videoaulas ou webinars;

- Venda de ingressos para congressos ou qualquer outro tipo de evento;

- Clínicas veterinárias;

- Faculdades;

- Oficinas mecânicas;

- Empresas de software;

- Marketplaces.

Qual lei determina o uso?

A NFS-e funciona na esfera municipal.

Portanto, o uso desta modalidade de nota fiscal é sempre determinado em cada município.

Os municípios tem autonomia para decidir sobre a utilização da nota de serviço em formato eletrônico ou em formato manual.

Sendo assim, não há uma lei única que determina o uso da NFS-e.

Para identificar sobre a obrigatoriedade da emissão da NFS-e, a empresa deve consultar sua assessoria fiscal ou a prefeitura municipal da cidade onde pretende emitir a nota.

Como funciona a NFS-e?

A NFS-e formaliza a prestação de serviços tanto em ambiente físico, quanto em ambientes digitais.

Ela será usada tanto para aquele serviço que é feito quando o prestador vai até o tomador do serviço, quanto para aquele serviço que é prestado remotamente, sem presença física do prestador de serviços.

Não há necessidade de impressão da NFS-e.

Existem inúmeros municípios que já dispõem de emissão da NFS-e atualmente. Cada um com suas particularidades.

Atualmente, cada município contrata um software específico para emissão de notas.

A NFS-e pode ser emitida através do software contratado pela prefeitura (geralmente no site da prefeitura mesmo) ou através de um software contratado pela empresa que deseja emitir a nota fiscal de serviço eletrônica. Desde que este esteja integrado com esta prefeitura.

Por causa disso, não existe um manual único para ensinar a emitir NFS-e.

No entanto, a NFS-e é baseada no padrão da Associação Brasileira das Secretarias de Finanças das Capitais (ABRASF).

A ABRASF especifica alguns padrões que precisam ser seguidos.

Mas na prática, em cada prefeitura o ambiente para emissão possui recursos e particularidades diferentes.

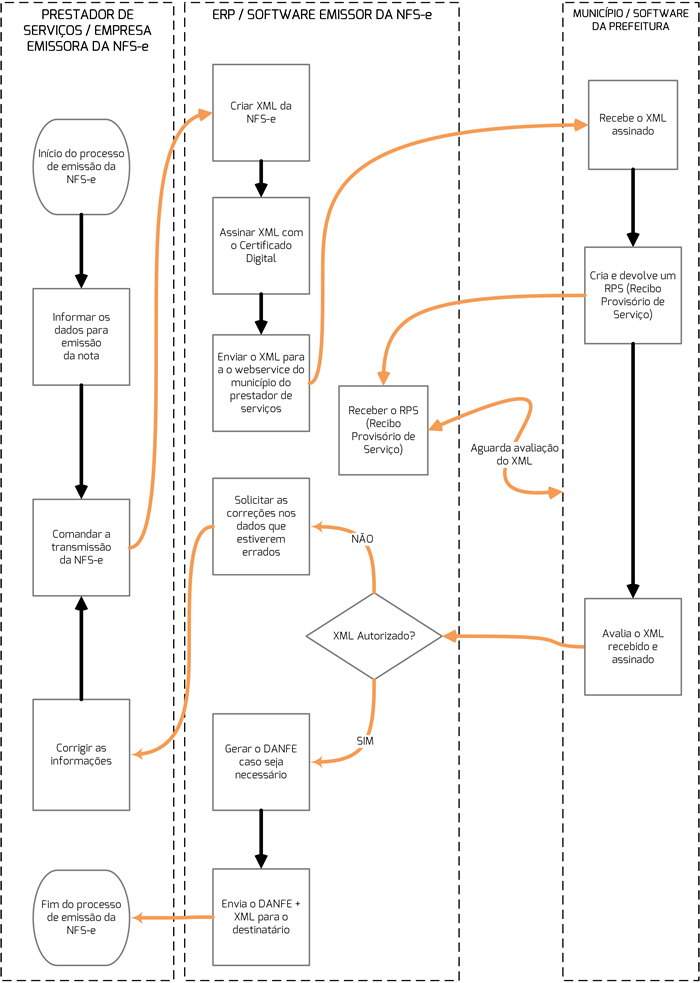

O fluxo a seguir mostra o funcionamento de uma emissão típica de NFS-e:

Informações e impostos envolvidos na NFS-e

O principal imposto que estará envolvido com a emissão de uma NFS-e é o Imposto Sobre Serviço de Qualquer Natureza (ISSQN) ou, simplesmente: Imposto Sobre Serviços (ISS).

No entanto, dependendo da legislação onde o prestador de serviço estiver encaixado, outros impostos poderão figurar na prestação de serviços. São eles: IRRF, PIS, COFINS, CSLL e INSS.

A alíquota pela qual o ISS é calculado vai depender da legislação de cada município.

A Emenda Constitucional 37/2002, em seu artigo 3º, incluiu o artigo 88 ao Ato das Disposições Constitucionais Transitórias.

Este fixou uma alíquota mínima do ISS em 2%, exceto para os serviços a que se referem os itens 32, 33 e 34 da Lista de Serviços (anexa ao Decreto-Lei nº 406, de 31 de dezembro de 1968).

A alíquota máxima de ISS foi fixada em 5% pelo artigo 8º, II, da Lei Complementar 116/2003.

Já o IRRF, PIS, COFINS, CSLL e INSS são impostos federais. E, quando incidentes na prestação de serviços, devem respeitar a legislação federal.

A tabela a seguir mostra os dados básicos que uma NFS-e precisa conter:

|

Tomador de serviço |

O nome do tomador de serviço. Trata-se do cliente para o qual a empresa prestou o serviço. |

|

Endereço |

Endereço do tomador |

|

Cidade |

Cidade do tomador |

|

Estado |

Estado (UF) do tomador |

|

CNPJ ou CPF |

CNPJ quando o tomador for uma pessoa jurídica ou CPF quando o tomador for uma pessoa física |

|

Inscrição municipal |

Número da inscrição municipal do tomador |

|

Data de emissão |

Data de emissão da nota fiscal |

|

Quantidade |

Se o serviço prestado tiver algum tipo de medição, como horas por exemplo, então deve-se informar a quantidade. Caso não houver medição, informar 1 (um). |

|

Unidade |

Informar a unidade do serviço prestado. Normalmente esse campo não teria necessidade de preenchimento. Mas quando o serviço é executado em horas, metros, quilômetros, entre outros, aí precisa informar a unidade em que a quantidade foi informada e que o serviço está sendo prestado |

|

Descrição do serviço |

Aqui deve-se identificar especificamente o serviço que foi prestado conforme o contrato que foi estabelecido entre o tomador do serviço e a empresa contratada. Importante também, se houver necessidade, informar aqui as legislações que tratam das retenções que são descritas mais abaixo. |

|

Preço unitário |

O valor unitário do serviço prestado. Se, por exemplo, o serviço foi prestado em horas, então este campo será preenchido com o valor de cada hora na prestação do serviço. Se não houve nenhum tipo de medição, aqui informa-se o valor total do serviço. |

|

Valor total |

O valor total será a multiplicação da quantidade pelo preço unitário do serviço. |

|

Valor total dos serviços |

Este campo será para informar o somatório de todos os serviços que estiverem descritos na nota fiscal. |

|

ISS, IRRF, PIS/COFINS/CSLL, Outras retenções |

Os impostos incidentes nos serviços devem ser informados na nota fiscal. Alguns serviços estão sujeitos à retenção na fonte. Ou seja, o imposto deve ser recolhido pelo tomador do serviço. Consequentemente, o valor deste imposto, quando retido, será deduzido do total da nota fiscal. Antes de reter qualquer imposto na nota fiscal é necessário consultar a legislação vigente, para entender os casos onde a retenção deve ou não deve ser feita. |

|

Valor a pagar |

Este será o valor total dos serviços, deduzidos os impostos e retenções sempre que for necessário. |

Recibo Provisório de Serviço (RPS)

O RPS é um documento usado quando ocorre algum problema para gerar uma nota fiscal (falta de luz ou falta de internet, por exemplo).

Ele é uma alternativa para conseguir entregar rapidamente um documento ao cliente, quando ele não tem tempo de aguardar a NFS-e.

O RPS não substitui a NFS-e. É apenas uma solução para casos de emergência.

Cada prefeitura tem um prazo específico para converter um RPS em NFS-e.

Nem todas as prefeituras fazem uso do RPS. Algumas exigem a emissão imediata de NFS-e.

CNAE

O CNAE significa Classificação Nacional de Atividades Econômicas.

O objetivo é que se tenha categorias para codificar as empresas, instituições públicas, organizações sem fins lucrativos e autônomos.

Estes códigos padronizados no país, são usados (dentre outras finalidades) para determinar a relação entre as empresas e as diversas legislações tributárias.

Dessa forma, o CNAE determina se uma empresa pode ou não prestar um tipo de serviço específico.

Por exemplo:

se o CNAE da empresa informar que ela faz instalações elétricas, essa empresa não poderá prestar um serviço voltado à área de alimentação.

Guarda dos documentos

Assim como as notas fiscais eletrônicas, as NFS-e também precisam ser guardadas por cinco anos, mais o ano fiscal.

A NFS-e é exclusivamente digital. Portanto, não tem necessidade de papel para guardar a informação.

O documento estará em um arquivo no formato XML. Este que precisa ser guardado, um para cada nota fiscal.

Toda vez que uma nota fiscal de serviços eletrônica é transmitida e autorizada, um XML devidamente autorizado e assinado digitalmente é guardado no computador ou servidor onde está o banco de dados.

É dado o direito ao fisco de exigir os arquivos XML das notas a qualquer momento. Então, estes arquivos precisam estar em um local de fácil acesso.

Cancelamento de NFS-e

O cancelamento é importante para que se tenha o ressarcimento dos impostos.

Algumas prefeituras permitem o cancelamento a partir do software emissor de NFS-e. Outras obrigam a empresa a fazer o cancelamento diretamente no site da prefeitura.

Após o cancelamento, necessita-se aguardar para saber se o cancelamento foi autorizado.

Ambiente Nacional de NFS-e

Anunciado em 2016, o Projeto NFS-e Nacional virá como um alento para todas as empresas que têm dificuldades ao se deparar com as centenas de padrões de emissão de NFS-e em todo o país.

Esses padrões são criados pelas empresas de software que desenvolvem a NFS-e nos municípios.

Existem mais de 100 Layouts diferentes de NFS-e, atualmente.

E nem estamos falando aqui dos municípios que ainda aceitam apenas a nota de serviço em papel, dificultando aqueles que têm grandes volumes de notas de prestação de serviço.

Quem mais sofre com a descentralização da emissão de NFS-e são os desenvolvedores de software. Eles precisam integrar seus sistemas com inúmeras prefeituras, onde cada uma tem o seu padrão.

Com o objetivo de facilitar toda essa variedade de Layouts e padrões diferentes, o Governo Federal lançou um projeto para a criação de um padrão nacional da Nota Fiscal Eletrônica de Serviço.

Esse padrão será usado por qualquer município no território nacional e assemelha-se ao Projeto da NF-e.

Este projeto ainda está em fase de testes. Estão sendo feitas correções de problemas e instabilidades.

Algumas cidades e empresas de software estão participando do Projeto Piloto.

Do ponto de vista da Lei, o Projeto de Lei Complementar 521/18 está tramitando na Câmara dos Deputados.

Do ponto de vista tecnológico, esse padrão nacional trará uma simplificação do modelo de arrecadação do ISS, pois haverá regras comuns para emissão de notas de serviço.

Contribuintes e desenvolvedores poderão utilizar uma única integração entre seus softwares e as inúmeras cidades.

O Projeto da NFS-e Nacional incluirá um repositório nacional de notas fiscais.

Este repositório está sendo desenvolvido pela Receita Federal e irá se chamar Ambiente de Dados Nacional da Nota Fiscal de Serviço Eletrônica (ADN NFS-e).

O objetivo deste repositório é o mesmo já existente dos demais documentos fiscais eletrônicos onde:

- Contribuintes poderão acessar um painel com todas as notas emitidas, autorizadas, substituídas e canceladas;

- Prefeituras poderão configurar serviços e alíquotas;

- Contribuintes de contadores poderão visualizar online os dados das notas.

O Projeto Nacional está prevendo:

- Emissor gratuito da NFS-e que poderá ser usado para aquelas empresas com baixo volume de emissão de notas;

- Fim do RPS.

No entanto, não há como obrigar as prefeituras a optarem pelo projeto, pois isso seria inconstitucional: afetaria a autonomia das prefeituras em relação à arrecadação dos seus impostos, visto que o ISS é um tributo municipal.

Nesse sentido, o maior desafio do projeto é a aderência por parte dos mais de 5.500 municípios brasileiros.

Tecnicamente falando, o Projeto vem no sentido de ajudar e facilitar a emissão de documentos fiscais.

Mas, em se tratando de questões administrativas e políticas, temos muitos cenários que podem barrar a implementação:

- Problemas de infraestrutura como a falta de conexão com a Internet;

- Questões administrativas internas de cada município, onde as prefeituras precisarão parametrizar seus sistemas, seguir regras e criar campos novos que antes não existiam.

Este projeto ainda não tem data definida para implantação.

No ano de 2019 foram feitos testes piloto com uma cidade. E no ano de 2020 estava previsto a sua continuação.

Importante saber

Com a adoção da NFS-e tem-se redução de custos com papel, espaço físico para armazenamento e gráfica.

Há uma simplificação do processo dentro da empresa que emite a nota e para quem recebe o serviço.

A NFS-e tem validade jurídica e fiscal.

Toda empresa que comercializa um produto ou serviço precisa emitir nota fiscal. Raros são os casos onde essa necessidade não existe.

Sempre que houver algum tipo de prestação de serviço, a nota fiscal de serviços deve ser emitida. Mas é importante entender quando emitir uma NFS-e, ou uma NF-e para formalizar um serviço prestado.

O Sistema Público de Escrituração Digital (SPED) relacionou alguns pontos importantes sobre a NFS-e:

- Uma vez gerada, uma NFS-e não pode ser mais alterada. Em caso de erro, ela deve ser cancelada de acordo com o procedimento adotado por cada município ou substituída por uma nova;

- Como se trata de uma nota de serviços, é possível descrever vários serviços em uma mesma nota, porém esses serviços devem estar relacionados a um único item da lista complementar, de mesma alíquota e para o mesmo tomador de serviço (falamos anteriormente, aqui neste post, sobre a LC 116/03);

- A identificação do prestador de serviços será feita pelo CNPJ, que pode ser conjugado com a Inscrição Municipal;

- A informação do CNPJ do tomador do serviço é obrigatória para pessoa jurídica, exceto quando se tratar de tomador do exterior;

- A base de cálculo da NFS-e é o Valor Total de Serviços, subtraído do Valor de Deduções previstas em lei.

Nota Fiscal Eletrônica (NF-e): o quê é?

Nota Fiscal Eletrônica (NF-e): o quê é?

Como cancelar uma nota fiscal eletrônica

Como cancelar uma nota fiscal eletrônica

SPED Fiscal

SPED Fiscal

Nota fiscal de ajuste

Nota fiscal de ajuste

Nota de devolução

Nota de devolução

Nota de devolução: as 5 dúvidas mais comuns ao emitir uma

Nota de devolução: as 5 dúvidas mais comuns ao emitir uma

Cupom Fiscal Eletrônico (NFC-e)

Cupom Fiscal Eletrônico (NFC-e)

Cupom fiscal eletrônico (NFC-e): como escolher o melhor emissor

Cupom fiscal eletrônico (NFC-e): como escolher o melhor emissor

5 dicas ANTES de implantar o cupom fiscal eletrônico

5 dicas ANTES de implantar o cupom fiscal eletrônico

Certificado digital: o que é e como funciona

Certificado digital: o que é e como funciona

Nota Fiscal Eletrônica (NF-e): o quê é?

Nota Fiscal Eletrônica (NF-e): o quê é?

Como cancelar uma nota fiscal eletrônica

Como cancelar uma nota fiscal eletrônica

SPED Fiscal

SPED Fiscal

Nota fiscal de ajuste

Nota fiscal de ajuste

Nota de devolução

Nota de devolução

Nota de devolução: as 5 dúvidas mais comuns ao emitir uma

Nota de devolução: as 5 dúvidas mais comuns ao emitir uma

Cupom Fiscal Eletrônico (NFC-e)

Cupom Fiscal Eletrônico (NFC-e)

Cupom fiscal eletrônico (NFC-e): como escolher o melhor emissor

Cupom fiscal eletrônico (NFC-e): como escolher o melhor emissor

5 dicas ANTES de implantar o cupom fiscal eletrônico

5 dicas ANTES de implantar o cupom fiscal eletrônico

Certificado digital: o que é e como funciona

Certificado digital: o que é e como funciona