Cobrança bancária: pesquisamos as taxas bancárias nos principais bancos e relacionamentos a seguir. Além disso, veja qual banco escolher, o que significa o D+1 e como funciona o registro de um boleto.

A cobrança bancária é um conjunto de serviços oferecidos pelos bancos para as empresas.

Sendo um serviço, haverá custos para registro ou quitação dessa cobrança.

Por ser uma cobrança bancária, sempre estará vinculada a uma conta, em algum banco. É nesta conta que os recebimentos serão creditados e as taxas serão debitadas.

Dentre as soluções de cobranças a disposição das empresas, uma das mais populares é o boleto bancário.

O boleto permite à empresa receber valores de suas vendas e da prestação de serviços.

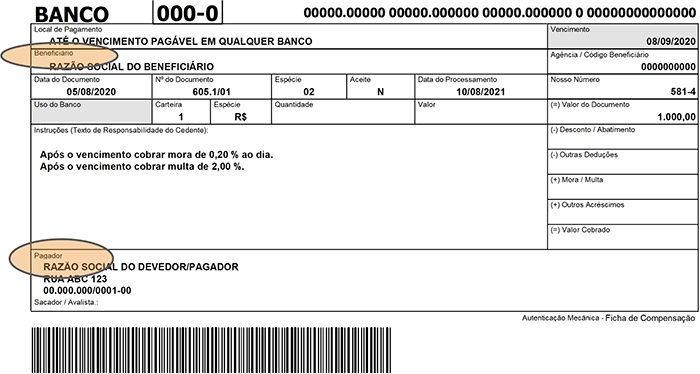

Boleto bancário

Um boleto bancário é um instrumento de pagamento da cobrança bancária.

Ele será sempre emitido por um beneficiário, sendo apresentado em papel ou de forma eletrônica ao pagador.

E o pagador, com base nas informações do boleto, fará a liquidação da dívida que contraiu junto ao beneficiário.

Qual banco escolher?

A primeira coisa a fazer para emitir boletos é escolher um banco.

A Federação Brasileira de Bancos (FEBRABAN) tem uma Plataforma de Boletos de Pagamento-Cobrança Registrada. Essa plataforma faz parte do Sistema de Pagamentos Brasileiro (SPB).

Há exceções, mas quase todos os bancos têm um sistema de cobrança. Este sistema sempre é baseado na plataforma oficial da FEBRABAN.

Assim, torna-se possível receber um boleto de um banco, pagá-lo em outra instituição e o dinheiro ser creditado na conta do beneficiário. De forma transparente para o pagador.

É importante saber que todo boleto emitido ficará registrado no sistema dos bancos.

Até 2016 isso não era obrigatório e as empresas precisavam entender sobre cobrança registrada e não registrada.

Boletos não registrados pagavam menos taxas aos bancos, pois não exigiam registro e o serviço do banco era menor.

Essa opção deixava as empresas com trabalho extra para gerenciar a inadimplência. Além disso, boletos não registrados não podiam ser antecipados e nem usados como garantias em empréstimos.

Em 2017 o Banco Central do Brasil determinou que todos os boletos deveriam ter registro. Com esse registro a sistemática é diferente.

Todas as informações da cobrança são registradas no SPB e no sistema do Banco para o qual ela foi emitida. Dessa forma, o banco pode cobrar uma tarifa sobre cada boleto gerado.

Dito isso, podemos entender que a escolha do banco estará ligada:

- ao valor das tarifas cobradas;

- à facilidade para gerir as finanças;

- ao atendimento que é prestado na hora da solução de problemas e dúvidas.

Quando se emite um número muito grande de boletos é necessário observar a plataforma oferecida pelo banco.

Ela tem custos para utilização? Pode ser integrada ao seu sistema de faturamento?

A plataforma precisa ter facilidades como prorrogar vencimentos, cancelar boletos, consultar boletos que já foram pagos, protestos de títulos, dentre outras ações.

Todas essas funcionalidades são importantes no dia a dia de qualquer empresa.

Como o cliente recebe o boleto?

A forma de entrega do boleto também pode influenciar na decisão de escolha do banco.

Alguns bancos dão a opção de enviar o boleto aos seus clientes.

Contudo, esse é um serviço que poderá custar mais caro. Atualmente, com os recursos de envio eletrônico de boletos, essa prática pode acabar gerando custos desnecessários. Avalie!

Os boletos podem ser enviados de forma impressa (situação ainda muito utilizada), via Débito Direto Autorizado (DDA) ou por e-mail.

O DDA, também conhecido por boleto eletrônico, permite o recebimento e pagamento de forma digital. Seja via Internet, caixa eletrônico ou telefone.

O DDA exige que o pagador autorize o boleto em seu nome e faça um cadastro prévio no banco. Ele não tem código de barras e não há como imprimir o boleto para realizar o pagamento.

O boleto também pode ser enviado por e-mail aos clientes. Essa prática ajuda a empresa na redução de custos com papel e tempo.

Tarifas para registro e quitação de boletos

Depois de entender as funcionalidades que são importantes para a sua empresa é hora de informar-se a respeito das tarifas que o banco cobra por este serviço.

Às vezes acontece de o empresário ter uma conta em um determinado banco e, por comodidade, habilitar a cobrança lá mesmo.

Isso pode ajudar, pois o relacionamento conta nessas horas.

No entanto, é importante lembrar que cada banco tem liberdade para determinar os valores a serem cobrados pelo serviço prestado.

As tarifas podem variar conforme o número de boletos emitidos, volume mensal de dinheiro movimentado na conta ou pela variedade de serviços utilizados junto ao banco (pacote de serviços).

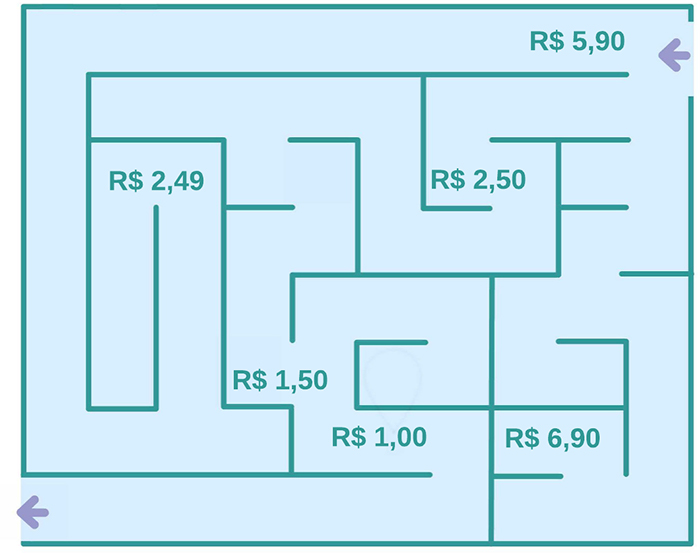

Observe, na tabela a seguir, as taxas que pesquisamos em cada banco. Note que o mesmo banco pode fornecer tarifas diferentes:

|

Banco |

Valor mínimo |

Valor máximo |

|

Banco do Brasil |

R$ 1,50 |

R$ 4,50 |

|

Banrisul |

R$ 1,00 |

R$ 4,50 |

|

Bradesco |

R$ 2,50 |

R$ 4,00 |

|

Caixa Federal |

R$ 2,50 |

R$ 6,90 |

|

Itaú |

R$ 1,65 |

R$ 1,65 |

|

Santander |

R$ 1,50 |

R$ 4,50 |

|

Sicoob |

R$ 1,50 |

R$ 4,00 |

|

Sicredi |

R$ 1,44 |

R$ 4,00 |

Por isso é importante pesquisar!!

Neste labirinto de informações, a primeira informação nem sempre será a melhor.

Apenas pesquisando e negociando é que você irá encontrar uma tarifa mais adequada ao negócio.

A melhor tarifa nem sempre será a mais barata. Será aquela que lhe trazer mais qualidade a sua cobrança, aliando valor e o serviço prestado pelo banco.

O Conselho Monetário Nacional (CMN) tem duas resoluções: a primeira é a 3.919/2010, que fala sobre os serviços essenciais e gratuitos; a segunda é a 4.196/2013, que fala sobre a padronização de tarifas e pacotes dos bancos.

Segundo o Banco Central do Brasil, o valor das tarifas bancárias não é fixado por ele e nem pelo CMN. O preço das tarifas é estabelecido pelas instituições financeiras. Entretanto, as resoluções disciplinam a cobrança dessas tarifas.

A informação das tarifas cobradas pelos bancos deve ser divulgada em locais visíveis ao público, nas dependências do banco ou na Internet.

Pesquisamos as tarifas mais comuns em alguns dos principais bancos e elaboramos a tabela a seguir, onde pode ser comparado o valor de serviços:

|

Serviço |

Banco do Brasil |

Banrisul |

Bradesco |

Caixa Federal |

Itaú |

Santander |

Sicoob |

Sicredi |

|

Alteração de dados de boleto |

R$ 5,30 |

R$ 6,00 |

R$ 6,80 |

R$ 5,50 |

R$ 7,60 |

R$ 6,20 |

R$ 7,50 |

– |

|

Pedido de baixa de boleto |

R$ 5,30 |

R$ 9,00 |

R$ 6,60 |

R$ 4,50 |

R$ 6,60 |

R$ 6,54 |

R$ 7,50 |

R$ 7,00 |

|

Emissão de segunda via de boleto |

R$ 6,70 |

R$ 4,00 |

– |

R$ 2,70 |

– |

R$ 5,81 |

R$ 6,30 |

– |

|

Impressão e postagem de boleto |

R$ 2,30 |

– |

– |

– |

R$ 3,40 |

– |

R$ 2,10 |

– |

|

Impressão |

R$ 2,30 |

– |

– |

– |

R$ 3,40 |

– |

R$ 2,10 |

– |

|

Liquidação de boleto registrado |

R$ 9,00 |

R$ 9,00 |

– |

R$ 9,00 |

– |

– |

R$ 9,00 |

R$ 8,00 |

|

Manutenção mensal de boletos vencidos |

R$ 6,10 |

R$ 5,00 |

– |

R$ 5,00 |

R$ 7,60 |

R$ 5,94 |

R$ 7,50 |

R$ 6,50 |

|

Carta de anuência para boletos protestados |

R$ 10,60 |

R$ 10,00 |

– |

R$ 8,50 |

– |

R$ 9,14 |

R$ 20,00 |

R$ 15,00 |

|

Encaminhamento a cartório e/ou sustação/cancelamento de protesto |

R$ 11,00 |

R$ 5,70(*) |

R$ 11,90 |

R$ 6,25 |

R$ 13,30 |

R$ 6,50 |

R$ 9,50 |

R$ 12,00 |

|

Registro de boleto |

R$ 9,00 |

R$ 9,00 |

R$ 11,00 |

R$ 6,30 |

R$ 6,60 |

R$ 10,00 |

R$ 8,00 |

R$ 9,00 |

(*) mais as custas | Pesquisa atualizada em Agosto/2021. Fique atento! Os bancos alteram suas tabelas de tempos em tempos.

É possível perceber que há uma grande variação das tarifas para o mesmo serviço. Além disso, essas são as despesas cobradas nos pacotes oficiais de cada banco.

Aqui não está sendo considerada a negociação que você pode (e deve) fazer com cada banco, ao buscar valores mais adequados para o seu negócio.

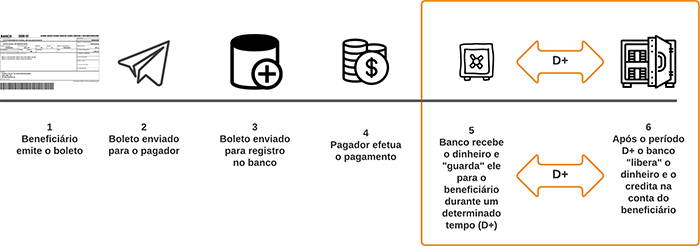

O que significa D+1

Observe mais uma informação na hora de contratar a cobrança:

A linha de tempo mostra um ciclo de vida “padrão” de um boleto. Sem levar em conta, atrasos, baixas, cancelamentos e protestos. O ciclo completo está detalhado aqui: Protesto de títulos: como funciona?

Neste exemplo, o boleto é emitido, enviado para o cliente, registrado no banco e, por fim, tem seu pagamento realizado.

Quando o banco recebe o dinheiro do pagamento o valor é creditado na conta do beneficiário.

Mas dependendo da negociação que foi feita entre o banco e a empresa, o beneficiário poderá ter seu dinheiro disponível na hora (D+0), ou algum tempo depois (D+1, D+2).

A letra “D” indica o dia em que o pagamento foi feito. O número ao lado, a quantidade de dias úteis que o dinheiro ficará bloqueado na sua conta até que ele possa ser usado.

Assim, se a negociação com o banco foi em D+0, o cliente irá efetuar o pagamento e no mesmo dia o dinheiro estará à disposição.

Mas se a negociação foi D+1, o pagamento é feito em um dia e o dinheiro somente ficará disponível no primeiro dia útil seguinte à data de pagamento.

Exemplos:

|

D+ |

Data do pagamento |

Dia da semana |

Dinheiro disponível em |

|

D+0 |

11/08/2021 |

quarta-feira |

11/08/2021 |

|

D+1 |

11/08/2021 |

quarta-feira |

12/08/2021 |

|

D+0 |

06/09/2021 |

segunda-feira |

06/09/2021 |

|

D+1 |

06/09/2021 |

segunda-feira |

08/09/2021 |

Quanto tempo um boleto demora para ser registrado no banco?

A resposta dessa pergunta vai depender da maneira como o boleto é enviado para o banco.

É possível usar a plataforma dos bancos para gerenciar a cobrança. A empresa que faz isso normalmente não controla seu financeiro por meio de um sistema de gestão. Nesse caso o registro é feito no mesmo ato.

Porém, quando a empresa faz uso de um sistema de gestão pode haver variação nesse tempo.

O sistema de gestão que gerencia a cobrança da empresa pode percorrer dois caminhos para realizar a integração com o banco:

- 1) Por meio do envio e recepção de arquivos

- 2) Por meio do envio e recepção dos dados via API

Registro por arquivo

Quando o envio é feito por meio de arquivos, o sistema de gestão pode usar dois padrões: CNAB400 ou CNAB240. Estes dois padrões são geridos pela FEBRABAN e os bancos devem seguir esses padrões.

Na teoria, um arquivo CNAB deve funcionar de forma transparente para qualquer banco. Mas, na prática, não é assim que acontece.

Os bancos têm a tendência de adotar pequenas variações no jeito pelo qual as informações são enviadas.

E isso faz com que os arquivos de envio e recepção dos dados tenham que ser adaptados para a realidade de cada banco.

Quando um arquivo é enviado ao banco é necessário que o sistema interno do banco processe esse arquivo e avalie as informações.

Nessa avaliação, se todos os dados forem compatíveis com as regras do banco e da FEBRABAN, o arquivo é processado e a cobrança é acatada pelo banco.

Há bancos que fazem esse processamento na hora e alguns minutos depois os boletos já estão registrados.

Outros bancos processam os arquivos durante a noite. Nesses casos, precisa esperar até o dia seguinte para saber se os boletos foram registrados.

Registro por API

O registro por API (Application Programming Interface) ocorre quando o sistema de gestão se comunica diretamente com o sistema do banco.

Nesse formato, o registro é feito na mesma hora.

O boleto é enviado e o banco já “responde” na mesma hora informando se o boleto foi registrado. Caso houver algum problema com a informação enviada, a resposta é negativa e o boleto não é registrado.

Ciclo de vida de um boleto

De forma geral, o ciclo de vida de um boleto é:

- Emissão

- Vencimento

- Prazo para protesto (após vencimento)

- Cadastro no cartório

- Sustação do protesto

- Apontamento

- Intimação

- Prazo para pagamento da intimação

- Protesto

- Anuência

- Cancelamento do protesto

Detalhamos a seguir cada uma dessas etapas aqui neste material: Protesto de títulos: como funciona?

Boleto bancário: como fazer

Boleto bancário: como fazer

Preço de venda: os principais erros e riscos para quem não controla

Preço de venda: os principais erros e riscos para quem não controla

PIX: o que é pix?

PIX: o que é pix?

Markup: como calcular

Markup: como calcular

Protesto de títulos: como funciona?

Protesto de títulos: como funciona?

CPF: Solução de problemas

CPF: Solução de problemas

Como calcular o ponto de equilíbrio

Como calcular o ponto de equilíbrio

Sistema de gestão

Sistema de gestão

Fechamento de caixa: 8 dicas sobre abertura e fechamento

Fechamento de caixa: 8 dicas sobre abertura e fechamento

Como funciona um plano de contas

Como funciona um plano de contas

Limite do banco: como parar de usar

Limite do banco: como parar de usar

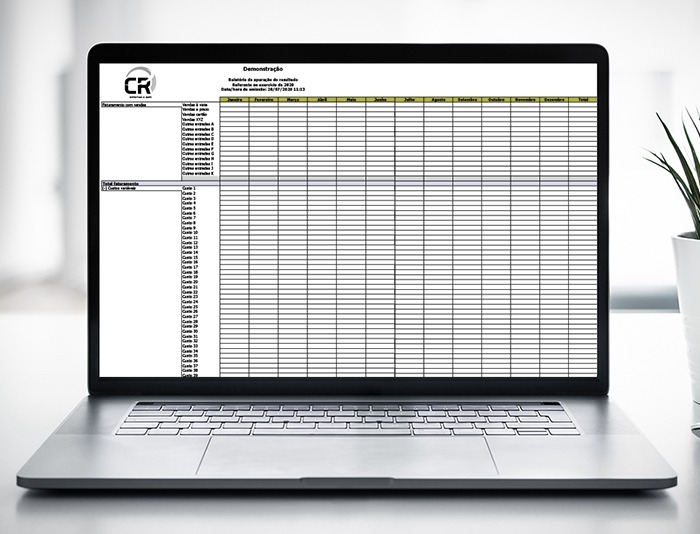

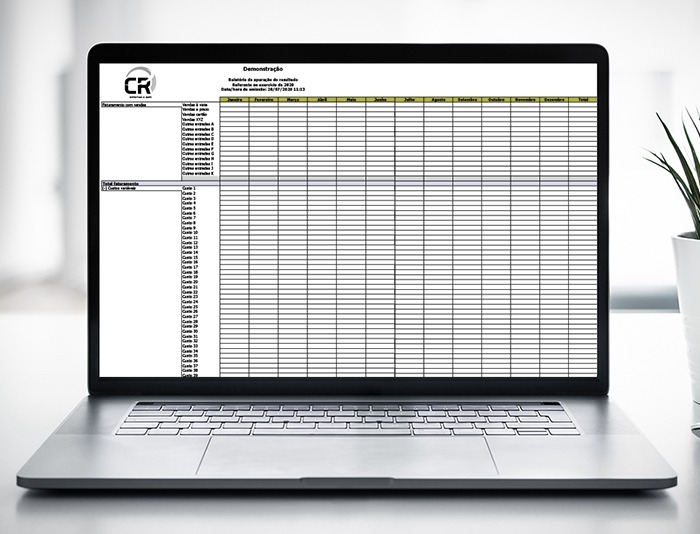

DRE: como fazer um demonstrativo

DRE: como fazer um demonstrativo

Como saber se um custo é fixo ou variável ?

Como saber se um custo é fixo ou variável ?

Como calcular o giro de estoque

Como calcular o giro de estoque

Investimento: onde deve ser realizado na gestão de empresas?

Investimento: onde deve ser realizado na gestão de empresas?

Vendendo bem.. eu estou. Mas o dinheiro não sobra!

Vendendo bem.. eu estou. Mas o dinheiro não sobra!

Preço de custo: como calcular

Preço de custo: como calcular

Fluxo de caixa

Fluxo de caixa

Receita líquida: o que é na prática?

Receita líquida: o que é na prática?

5 dicas ANTES de implantar o cupom fiscal eletrônico

5 dicas ANTES de implantar o cupom fiscal eletrônico

Boleto bancário: como fazer

Boleto bancário: como fazer

Preço de venda: os principais erros e riscos para quem não controla

Preço de venda: os principais erros e riscos para quem não controla

PIX: o que é pix?

PIX: o que é pix?

Markup: como calcular

Markup: como calcular

Protesto de títulos: como funciona?

Protesto de títulos: como funciona?

CPF: Solução de problemas

CPF: Solução de problemas

Como calcular o ponto de equilíbrio

Como calcular o ponto de equilíbrio

Sistema de gestão

Sistema de gestão

Fechamento de caixa: 8 dicas sobre abertura e fechamento

Fechamento de caixa: 8 dicas sobre abertura e fechamento

Como funciona um plano de contas

Como funciona um plano de contas

Limite do banco: como parar de usar

Limite do banco: como parar de usar

DRE: como fazer um demonstrativo

DRE: como fazer um demonstrativo

Como saber se um custo é fixo ou variável ?

Como saber se um custo é fixo ou variável ?

Como calcular o giro de estoque

Como calcular o giro de estoque

Investimento: onde deve ser realizado na gestão de empresas?

Investimento: onde deve ser realizado na gestão de empresas?

Vendendo bem.. eu estou. Mas o dinheiro não sobra!

Vendendo bem.. eu estou. Mas o dinheiro não sobra!

Preço de custo: como calcular

Preço de custo: como calcular

Fluxo de caixa

Fluxo de caixa

Receita líquida: o que é na prática?

Receita líquida: o que é na prática?

5 dicas ANTES de implantar o cupom fiscal eletrônico

5 dicas ANTES de implantar o cupom fiscal eletrônico